Le Blog du Dirigeant vous propose d’appréhender les principales questions à se poser pour choisir le régime d’imposition BIC le plus adapté. Rappel sur les différents régimes d’imposition Il existe trois régimes d’imposition BIC : Le régime d’imposition BIC de la micro entreprise Ce régime d’imposition s’adresse aux plus petites entreprises (CAHT < pour les ventes de biens […]

Zone franche urbaine : faut-il être fiscalisé à l'IS ou à l'IR ?

Le dispositif zone franche urbaine demeure un dispositif attrayant pour créer son entreprise. En effet, sous conditions, ce dispositif permet une exonération d’impôt sur les bénéfices au titre des premiers exercices.

Ce dispositif peut faire l’objet d’une optimisation par le choix d’une fiscalité adaptée.

Le blog du dirigeant vous propose de revenir en détail sur cette possibilité.

1 – Rappel : L’exonération d’impôt sur les bénéfices au titre du dispositif zone franche urbaine

Le dispositif zone franche urbaine permet, sous conditions, une exonération progressive de l’impôt sur les bénéfices.

Pour pouvoir bénéficier de ce régime, l’entreprise doit respecter plusieurs conditions :

- Exercer une activité commerciale, artisanale, agricole ou libérale

- Avoir un chiffre d’affaires de 10 millions au maximum et compter moins de 50 salariés

- Ne pas être détenue à plus de 25% par une entreprise de plus de 250 salariés

- Etre réellement implantée dans une zone franche urbaine éligible au dispositif

- Embaucher de la main-d’œuvre locale.

Si les conditions sont remplies, l’exonération d’impôt sur les bénéfices est de :

- 100% pour 5 premières années

- 60% pour la 6ème année

- 40% pour la 7ème année

- 20% pour la 8ème année

Par impôt sur les bénéfices, il convient d’entendre impôt sur les sociétés ou impôt sur le revenu.

Voyons lequel des deux impôts permet de tirer le meilleur profit du dispositif zone franche urbaine.

2 – Impôt sur les sociétés et dispositif zone franche urbaine

Pour rappel, lorsqu’une entreprise est soumise à l’impôt sur les sociétés, la procédure d’imposition est la suivante :

- Les bénéfices sont imposés à 15% pour les 38 120 premiers euros (ce taux réduit est soumis à conditions) puis à 33,33%.

- Le bénéfice après IS est, au choix, affecté en réserve, affecté en report à nouveau ou distribué sous forme de dividendes.

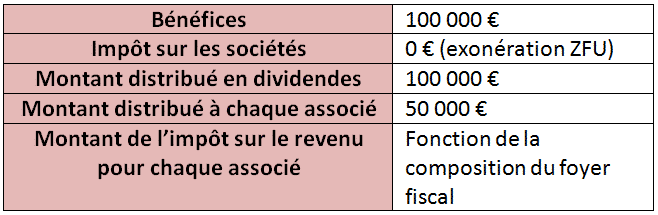

Une SAS, soumise de plein droit à l’impôt sur les sociétés, est créée au cours de l’année n en zone franche urbaine. Cette SAS comprend 2 associés personne physique (à hauteur de 50% chacun) et réalise au cours de l’exercice n+3 un bénéfice de 100 000 euros. Le foyer fiscal de chaque associé. Le bénéfice réalisé a vocation à être distribué.

Dans cette simulation, on constate que, même si la société a été exonérée d’IS, les associés ont quand même dû s’acquitter d’impôt sur le revenu au titre de la distribution.

3 – Impôt sur le revenu et dispositif zone franche urbaine

Lorsqu’une entreprise relève de l’impôt sur le revenu, le bénéfice réalisé est directement imposé entre les mains des associés.

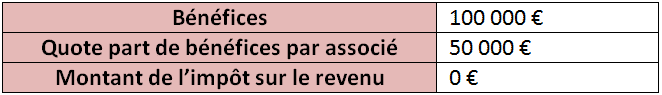

Une entreprise, relevant de l’impôt sur le revenu, est créé au cours de l’année n en zone franche urbaine. Cette entreprise comprend 2 associés personne physique (à hauteur de 50% chacun) et réalise au cours de l’exercice n+3 un bénéfice de 100 000 euros. Le foyer fiscal de chaque associé.

Dans le cadre de l’impôt sur le revenu, on constate que les associés n’ont pas subi d’imposition contrairement à l’exemple précédent

.

L’impôt sur le revenu se révèle être, dans la majorité des situations, plus intéressant que l’impôt sur les sociétés dans le cadre du dispositif zone franche urbaine.

De nombreuses sociétés relèvent de plein droit de l’impôt sur les sociétés (SAS, SARL…). Au moment de la création de son entreprise, il est néanmoins possible, sous conditions, d’opter pour l’impôt sur le revenu au titre des 5 premiers exercices. Cette option peut être particulièrement opportune pour optimiser l’exonération de l’impôt sur les bénéfices au titre du dispositif zone franche urbaine.

Conclusion

L’impôt sur le revenu apparaît, dans la majorité des situations, comme un facteur d’optimisation du dispositif zone franche urbaine.

Il est des cas ou la question du choix de sa fiscalité apparaît plus délicate (droits aux allocations chômage, faible tranche marginale d’imposition à l’IR, nécessité de distribuer des dividendes…), le recours aux conseils d’un professionnel peut dès lors s’avérer judicieux.

-

Romain15 février 2022, 22:44Bonsoir, peux on avoir dans un meme local en zfu 2 voir 3 entreprises avec les mêmes dirigeants ? Ne risque t-on pas d'etre retoqué par les services fiscaux ? Merci pour ce bel article

-

Laurent Dufour21 février 2022, 18:43Bonjour, Tout dépend de la nature du local, du fait que vous exerciez (réellement ou pas) votre activité dans ce local et des conditions de votre contrat. L'optimisation fiscale représente souvent un risque, il peut être avisé d'aller voir un conseil juridique en lui exposant l'ensemble des éléments pour éviter de prendre trop de risques. Cordialement, L’équipe créer son entreprises LBdD

-

-

alain7 avril 2016, 09:52SI ! Il y a eu modif ..... Bon cela n'a pas grande importance ...

-

alain6 avril 2016, 17:57Alain, oui merKi ! Surtout, je vois bien que vous avez MODIFIE l'article ... MDR... Il y a pas de honte à se tromper, sauf si l'on ne le reconnait pas ... bien-sûr

-

Louis Cocusse7 avril 2016, 09:46Bonjour Alain, Après vérification auprès de nos interlocuteurs, il ne semble pas que l'un de nous ait modifié les éléments que vous citez. Nous nous excusons de vous avoir donné cette impression. Sachez que nous actualisons souvent nos articles publiés en fonction de l'actualité fiscale ou économique et des remarques des internautes. Cordialement, L’équipe création d’Entreprise, LBdD

-

-

alain6 avril 2016, 07:07?? l'exemple 1 est des plus bizarre ?? de quel impot sur la distribution parlez-vous & quel est son montant théorique ?

-

Hugo6 avril 2016, 17:27Bonjour, Dans le premier exemple la société soumise à l'IS verse 100 000 € de dividendes. Ces dividendes sont intégrés dans la catégorie des Revenus de Capitaux Mobiliers et imposé à l'Impôt sur le Revenu. Si la société est dispensée de payer l'IS les associées doivent s'acquitter de l'Impôt sur le Revenu sur les dividendes ou la rémunération qu'ils perçoivent. En espérant que cette réponse vous aide à mieux comprendre l'article. Cordialement. L’équipe création d’entreprise Lbdd

-