Le blog du dirigeant vous propose de revenir en détail sur les modalités propres à la DSI. La déclaration sociale des indépendants : présentation Pour les personnes concernées, le dépôt de la DSI emporte des conséquences importantes qu’il convient de préciser dans cette première partie. Les personnes concernées La déclaration sociale des indépendants concerne : Les entrepreneurs individuels (commerçants, […]

Véhicule : acquisition personnelle ou acquisition par la société ?

Le dirigeant dispose de la faculté d’acquérir personnellement son véhicule ou de le faire acquérir par la société (à condition, bien sûr, d’en avoir un usage professionnel).

Le choix entre l’un ou l’autre se doit de bien être appréhendé par le dirigeant à l’aune de ses principales conséquences.

1 – L’achat de véhicule PAR LA SOCIÉTÉ

Le principal attrait d’une telle acquisition réside dans le fait de faire supporter le coût du véhicule par la société. D’autres conséquences doivent également être prises en compte par le dirigeant.

A) Un coût d’acquisition supporté par la société : l’amortissement du véhicule

Dans cette hypothèse, la société va acquérir le véhicule grâce à l’emprunt ou à ses fonds propres. Le dirigeant ne supporte donc pas les frais d’acquisition.

Le véhicule est inscrit au bilan et fait l’objet d’un amortissement sur 5 ans, ce qui permet de réduire la base imposable de l’entreprise à l’impôt sur le revenu ou à l’impôt sur les sociétés.

Pour l’acquisition d’une berline, l’amortissement fiscal est limité à 18 300 euros (ou 9 900 euros pour un véhicule très polluant). Le prix du véhicule revêt, dès lors, une importance capitale pour optimiser sa fiscalité.

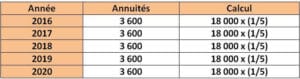

Illustration :Le 1er janvier 2016, un véhicule est acquis pour un montant hors taxes de 15 000 euros. L’entreprise s’acquitte donc d’un prix TTC de 18 000 euros. Elle peut fiscalement amortir le bien (en linéaire sur 5 ans) comme suit :

Autrement dit, l’entreprise déduit de sa base imposable à l’impôt sur les sociétés un montant annuel de 3 600 euros.

Le montant des services qui affèrent au véhicule (réparation…) pourront également être déduit de la base imposable.

B) L’utilisation personnelle du véhicule : un avantage en nature

Lorsque le dirigeant utilise le véhicule à des fins personnelles, il est obligé de déclarer un avantage en nature. Cet avantage en nature sera traité comme un supplément de rémunération et supportera donc :

- l’impôt sur le revenu

- les cotisations sociales

C) Achat de véhicule de société et TVA

L’acquisition d’une berline ne permet pas de déduire la TVA acquittée.

Il sera en revanche possible de déduire la TVA pour un véhicule de type utilitaire.

D) Achat de véhicule de société et TVS

L’acquisition du véhicule par la société engendre un nouvel impôt : la taxe sur les véhicules de sociétés (TVS).

Le fait de faire acquérir le véhicule par la société peut donc engendrer un surcoût fiscal à raison de ce nouvel impôt.

2 – L’ACQUISITION PERSONNELLE DU VÉHICULE : REMBOURSEMENT DES FRAIS RÉELS OU INDEMNITÉS

Dans cette hypothèse, le dirigeant s’acquitte personnellement du prix du véhicule. La TVA ne peut pas être déductible et l’acquisition n’engendre pas, en principe, de soumission à la TVS. Le véhicule n’est pas inscrit au bilan.

Les dépenses concernant l’utilisation personnelle du véhicule par le dirigeant lui incombent pleinement.

Le dirigeant peut se faire rembourser par la société l’utilisation professionnelle du véhicule selon les modalités :

- Des frais réels

- Du barème kilométrique

A) Le remboursement fondé sur le coût réel

En ce qui concerne l’utilisation professionnelle du véhicule, il sera possible de passer dans les charges de l’entreprise la quote-part d’utilisation professionnelle du véhicule pour :

- Les frais de réparation et d’entretien

- Les primes d’assurance

- Le carburant

Illustration :Un entrepreneur individuel acquiert personnellement un véhicule qu’il utilise à 40% pour des besoins professionnels. L’assurance du véhicule lui coûte 700 euros par an. Dans cette hypothèse, il lui sera possible de passer en charges 280 euros (700 x 40%) pour réduire le résultat de son entreprise individuelle et donc son impôt sur le revenu.

B) Le remboursement des déplacements professionnels fondé sur le barème kilométrique

Les indemnités kilométriques permettent un remboursement du dirigeant pour les déplacements professionnels accomplis avec leur véhicule personnel. Ces indemnités :

- Ne sont pas imposables à l’impôt sur le revenu pour le dirigeant et ne sont pas soumises à cotisations sociales

- Sont déductibles pour l’entreprise

Le barème kilométrique n’a qu’une valeur indicative. Il sera ainsi possible d’indemniser davantage à condition de justifier du montant des dépenses. Le barème étant néanmoins avantageux, tout remboursement supérieur doit être méticuleusement justifié.

CONCLUSION

Si la possibilité de faire supporter le coût du véhicule par la société apparaît à première vue attrayante, elle ne doit pas occulter la fiscalité défavorable qui lui est conférée et qui peut s’avérer fort pénalisante. L’acquisition personnelle du véhicule peut être opportune dès lors que l’utilisation professionnelle est importante et permet un remboursement des frais non soumis à l’impôt et aux cotisations sociales.