Qu’est ce que le plan comptable général ? Le Plan Comptable Général (PCG) est un référentiel comptable utilisé en France pour la tenue des comptes et la présentation des états financiers des entreprises. Il permet d’uniformiser et de simplifier la présentation des informations financières pour l’ensemble des entreprises françaises. Il définit les règles et les principes […]

Comment faire un bilan fonctionnel ?

Le bilan fonctionnel est l’approche analytique la plus utilisée par les gestionnaires.

Il sert notamment à évaluer l’équilibre financier d’une entreprise dans une perspective de continuité d’exploitation.

Dans cet article, nous expliquerons, ce qu’est un bilan fonctionnel, comment l’élaborer et comment l’analyser ?

Qu’est-ce qu’un bilan fonctionnel ?

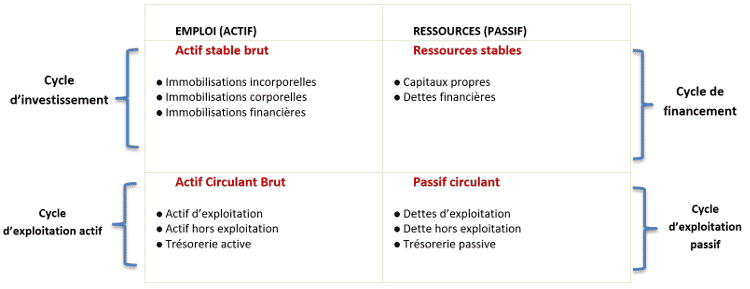

Le bilan fonctionnel comme son nom l’indique est une représentation modifiée du bilan comptable, ce dernier reprend les mêmes postes du bilan comptable avant répartition du résultat, et les réorganisent par fonction, c’est-à-dire dans le cycle auquel ils sont rattachés (investissement, exploitation, ou financement), cette présentation fonctionnelle permet :

- De comprendre la structure financière et la politique de l’investissement de l’entreprise ;

- De mettre en évidence les équilibres financiers de l’entreprise et le degré de couverture des emplois par les ressources de l’entreprise;

Dans l’analyse fonctionnelle, les termes actifs et passifs sont remplacés respectivement par les notions d’emplois et des ressources.

Découvrez nos offres pour la comptabilité de votre entreprise

Comment se présente le bilan fonctionnel ?

Le bilan fonctionnel se présente sous forme d’un tableau financier, qui sépare les emplois et les ressources de l’entreprise ainsi que les différents cycles économiques de l’entreprise à savoir : le cycle d’investissement, de financement et d’exploitation.

Bilan fonctionnel peut se présenter de cette manière :

Le cycle d’investissement : les postes composants cette catégorie, représentent des actifs stables destinés a résidé durablement dans l’entreprise tels que les immobilisations (incorporelles, corporelles et financières).

Le cycle de financement : les postes composants cette catégorie représentent des ressources stables tel que les capitaux propres et les dettes financières à long terme destinées à financer le cycle d’investissement, ainsi que les besoins d’exploitation de l’entreprise en cas d’excédent du FRNG.

Le cycle d’exploitation : ce cycle regroupe les opérations qui relèvent du cycle d’exploitation ou de production de l’entreprise (achat, production, vente, etc.).

- Actifs et dettes circulants d’exploitation : ce sont des emplois et des ressources à court terme liés à l’activité principale et ordinaire de l’entreprise (exemple : stockage, créances, dettes fournisseurs, etc.)

- Actifs et dettes circulants hors exploitation: ce sont des emplois et des ressources à court terme exceptionnel, qui ne sont pas liés à l’activité principale de l’entreprise (exemple : dettes fournisseurs d’immobilisations, etc.)

- Trésorerie active et passive : représente les emplois et les ressources de la trésorerie (argent en banque, en caisse, concours bancaire, découvert, etc.). La trésorerie répercute le résultat de l’équilibre financier entre les différents cycles (investissement, financement et exploitation)

« Les emplois sont évalués à leurs valeurs brutes »

Comment passer d’un bilan comptable à un bilan fonctionnel ?

Pour passer d’une vision comptable à une vision fonctionnelle, il faut procéder par le retraitement de certains postes du bilan comptable ainsi que quelques éléments hors bilan. Ces retraitements peuvent changer d’une société à une autre (nous listons les principaux retraitements) :

Les reclassements à prévoir :

- Les amortissements et les provisions sont considérés comme des ressources de financement à long terme, ils sont donc à reclasser dans les ressources à long terme.

- En raison de leur durabilité longue (généralement entre trois et cinq ans), les charges à répartir sur plusieurs exercices sont à reclasser en actif stable.

- Les concours bancaires courants et soldes créditeurs de banque représentent des dettes à très court terme accordées par les banques, ils sont généralement incorporés dans les dettes auprès des établissements de crédit, il faut donc les reclasser en bas du bilan c’est-à-dire en trésorerie passive.

- Les intérêts courus non échus sur prêts et sur dettes sont à reclasser en actif circulant hors exploitation.

L’intégration des engagements hors bilan dans le bilan fonctionnel :

Certains engagements inscrits hors bilan comptable, doivent être réintégrés dans le bilan fonctionnel pour une meilleure analyse, nous citons :

- Les effets escomptés non échus sont à rajouter au poste client dans l’actif circulant, leur contrepartie est ajoutée en concours bancaires courants à la trésorerie passive ; dans l’approche fonctionnelle, on analyse ce poste comme si l’entreprise n’a pas escompté ses effets.

- Les immobilisations financées par crédit-bail ne sont pas inscrites au bilan comptable, ils le sont hors bilan, car ils n’appartiennent pas à l’entreprise, l’analyse fonctionnelle nécessite donc de faire apparaître ces immobilisations dans le bilan, dès lors que celles-ci rentrent dans l’exploitation courante de l’entreprise (ils contribuent à la création de valeur), ils sont donc à ajouter en actif stable à leur valeur brute, la contrepartie est à ajouter aux capitaux propres (la somme du cumul d’amortissements des biens financés en crédit-bail.), la différence étant transférée dans les dettes financières (en valeur nette)

- Les charges et produits constatés d’avance doivent être reclassés selon qu’ils soient d’exploitation ou hors exploitation, l’information qui précise cela, peut être retrouvée en annexe du bilan, à défaut ils doivent être reclassés en exploitation.

Les éliminations à prévoir :

- Le poste capital souscrit non appelé est un actif fictif, il représente la part du capital non encore apporté par les propriétaires de l’entreprise, il faut donc l’éliminer de l’actif stable et des capitaux propres et ne prendre en compte que la part du capital appelé.

- Les primes de remboursement doivent être éliminées des emplois et des ressources stables pour respecter l’équilibre bilanciel, seul le prix d’émission représente une ressource de financement pertinente pour l’entreprise.

Après avoir réalisé les retraitements nécessaires pour l’élaboration du bilan fonctionnel, il est désormais possible d’évaluer l’équilibre financier de l’entreprise.

Comment évaluer l’équilibre financier du bilan fonctionnel ?

Pour apprécier la santé financière d’une entreprise, il convient ensuite d’évaluer son équilibre financier, ce dernier est analysé à partir de trois principaux indicateurs de gestion, à savoir le Fonds de roulement net global (FRNG), le Besoin en fonds de roulement (BFRE ET BFRHE), et la trésorerie nette (TN).

L’équilibre à long terme :

La règle fondamentale de gestion fonctionnelle considère que les ressources stables doivent financer au minimum les emplois stables, cet équilibre est identifié par la formule suivante :

L’excédent de cette différence représente une ressource de financement supplémentaire qui permet de financer une partie des besoins de financement à court terme, plus il est élevé plus cela permet à l’entreprise d’être à l’aise avec les imprévus éventuels.

Dans le cas d’un FRNG négatif, cela veut dire que les ressources à long terme sont insuffisantes pour financer les emplois à long terme. Cette insuffisance sera compensée dès lors par les ressources à court terme de l’entreprise, ce qui peut engendrer un déséquilibre financier. Pour pallier à ce déséquilibre, l’entreprise doit chercher d’autres sources de financement à long terme, nous citons à titre d’exemple :

- L’augmentation de son capital ;

- Recourir à un nouvel emprunt à long terme ;

- Apport en compte courant d’associés ;

- Une cession d’investissement (immobilisations), etc. ;

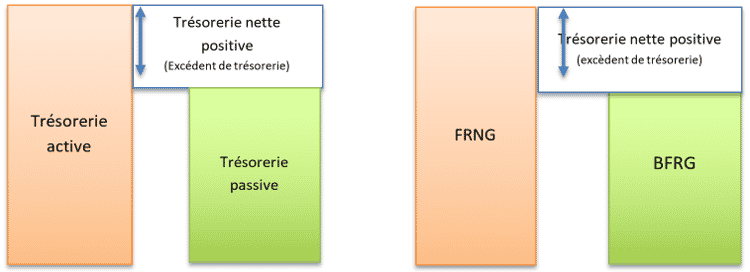

L’équilibre à long terme peut être schématisé comme suit :

« Un FRNG positif important ne signifie pas automatiquement une bonne gestion, il peut résulter d’une insuffisance d’investissement (tel est le cas pour les sociétés non industrielles par exemple), il faut donc analyser l’équilibre à long terme de l’entreprise en fonction de son secteur, sa taille et son activité »

L’équilibre à court terme

Le besoin en fonds de roulement

Cet indicateur permet de déterminer l’équilibre à court terme par différence entre les emplois à court terme et les ressources à court terme, nous distinguons deux types de besoins : le besoin en financement d’exploitation et hors exploitation.

1 – Besoin en fonds de roulement d’exploitatio

Le Besoin en fonds de roulement d’exploitation est généré par l’activité d’exploitation de l’entreprise à l’occasion de ses opérations courantes telles que ses achats et ses ventes, etc. le BFRE peut être expliqué par le décalage que peut subir l’entreprise suite au délai d’encaissement qu’elle accorde à ses clients, le délai de rotation de ses stocks et le délai de paiement négocié avec ses fournisseurs.

Le besoin en fonds de roulement d’exploitation évolue en baisse ou en hausse en fonction de l’activité de l’entreprise (en fonction de son chiffre d’affaires). Ce dernier est calculé par la formule suivante :

Le reliquat s’il est positif, il explique un besoin en financement d’exploitation pour l’entrepris, c’est le cas le plus répondu), l’entreprise peut pallier à ce besoin en adoptant quelques démarches :

- Augmenter la rotation de ses stocks ;

- Négocier le délai d’encaissement avec ses clients en proposant des escomptes (paiement immédiat contre une réduction) ;

- Négocier le prolongement du délai paiement avec ses fournisseurs ;

Dans le cas contraire, cela constitue une ressource de financement d’exploitation, l’entreprise a donc les ressources nécessaires pour financer son activité d’exploitation, sans qu’elle soit obligée d’utiliser l’excédent du FRNG.

2 – Besoin en fonds de roulement hors exploitation

Le besoin en fonds de roulement hors exploitation c’est la partie du besoin en financement qui n’est pas générée par l’activité d’exploitation de l’entreprise.

Ce dernier a un caractère indépendant, car il évolue en dehors du chiffre d’affaires de l’entreprise, il résulte des postes tels que les créances diverses, les VMP, les dettes envers les fournisseurs d’immobilisations, les comptes courants d’associés, etc., il est calculé par la formule suivante :

Le reliquat s’il est positif, explique pour l’entreprise un besoin en financement hors exploitation, dans le cas contraire, cela constitue une ressource en fonds de roulement hors exploitation, l’entreprise a donc les ressources nécessaires pour financer son activité hors exploitation.

La décomposition du cycle d’exploitation en besoin d’exploitation et hors exploitation permet de mieux appréhender l’équilibre du bas de bilan et permet d’expliquer la provenance du besoin ou de la ressource en fonds roulement.

Un besoin en fonds de global -BFRG = BFRH + BFRHE- financé en grande partie par les ressources en fonds de roulement hors exploitation peut expliquer un déséquilibre, car ces ressources ne sont pas liées à l’activité principale de l’entreprise, ils sont difficilement mesurables et maitrisables.

L’équilibre à court terme peut être schématisé comme suit :

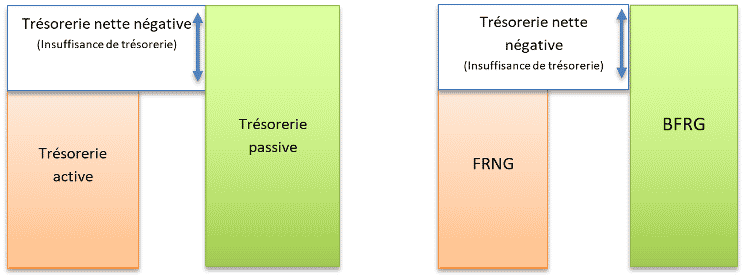

L’équilibre global

La trésorerie nette : est la résultante de l’équilibre financier global de l’entreprise. Elle s’obtient de deux manières, verticalement par différence entre le FRNG et le BFRG, ou horizontalement par différence entre la trésorerie active (disponibilité, etc.) et la trésorerie passive (concours bancaires courants et soldes créditeurs de banque, etc.).

Le solde de cette différence est positif lorsque le FRNG est supérieur au besoin en fonds de roulement global et négatif dans le cas contraire.

Une trésorerie positive signifie que l’entreprise dispose d’une liquidité immédiate, néanmoins, une trésorerie positive dormante est un signe de mauvaise gestion, l’entreprise doit envisager de placer l’excèdent de sa trésorerie pour la faire fructifier.

Une trésorerie nette négative explique que le fonds de roulement net global n’est pas suffisant pour compenser le besoin en fonds de roulement global. Ce dernier est donc financé en partie par des dettes à très court terme tel que les découverts bancaire (qui engendrent des agios et des intérêts importants).

Une situation pareille représente un déséquilibre fonctionnel qui ne doit pas perdurer, l’entreprise peut entrer en relation de dépendance avec sa banque, le risque de défaillance est donc à ne pas négliger.

L’analyse complémentaire du bilan fonctionnel :

L’analyse fonctionnelle peut-être complétée et approfondie par l’utilisation de nombreux ratios financiers (ces ratios sont calculés à partir du bilan fonctionnel retraité), nous citons l’essentiel d’entre eux :

Les ratios issus du FRNG :

1 – La couverture des emplois stables :

C’est un ratio qui permet de représenter le degré de couverture des emplois stables par les ressources stables, il est calculé comme suit :

Un ratio supérieur à 1, signifie un fonds de roulement net global positif (un haut de bilan sain), la règle de gestion fonctionnelle est donc respectée.

2 – La couverture des capitaux investis :

C’est un ratio qui mesure en pourcentage, la capacité des ressources à long terme a financé non seulement l’actif stable, mais également le besoin en fonds de roulement d’exploitation, plus il est élevé plus la trésorerie est importante. C’est le rapport entre :

3 – L’indépendance financière :

C’est un ratio qui exprime le degré de dépendance de l’entreprise à l’égard de ses créanciers (ex. : établissement de crédit et banque). Il est calculé comme suit :

Le taux idéal change d’un secteur à l’autre, le degré de dépendance de l’entreprise vis-à-vis de ses créanciers diminue d’au fur et à mesure que ce taux augmente. Le ratio d’indépendance peut être complété par le ratio d’endettement, pour vérifier si l’entreprise a trop emprunté.

Les ratios issus du BFR :

Ces ratios permettent d’expliquer le décalage induit par le cycle d’exploitation entre les emplois à court terme les ressources à court terme.

1 – Délai de rotation des stocks (cas du stock de marchandises) :

Ce ratio permet de mesurer le délai nécessaire pour qu’un stock de marchandises soit converti en vente.

Il est calculé de la manière suivante :

Le ratio de rotation de stock peut être calculé en fonction de l’activité de l’entreprise. Une société industrielle peut également calculer le ratio de rotation de stock de produits finis vendus par la formule suivante :

2 – Délai moyen d’encaissement client :

Ce ratio permet de mesurer le délai moyen de paiement accordé aux clients de l’entreprise. Il est calculé par la formule suivante :

3 – Délai moyen de paiement fournisseur :

Ce ratio permet de mesurer le délai de paiement moyen négocié avec les fournisseurs de l’entreprise. Il peut être calculé par la formule suivante :

Conclusion

L’étude de l’équilibre financier à travers le bilan fonctionnel permet au gestionnaire d’avoir une vision pertinente sur la structure financière de l’entreprise dans une perspective de continuité d’exploitation, le calcul des ratios est également une solution performante pour approfondir sa compréhension.

Pour aller plus loin