Un entrepreneur considéré comme travailleur non salarié (TNS) et affilié au RSI peut prétendre à l’allocation du RSA afin de compléter ses revenus ; un cas qui peut être intéressant à la création de la société notamment. Quelles sont les conditions d’éligibilité ? Le RSA peut être une aide précieuse pour les entrepreneurs qui demandent […]

Cotisations TNS : la deuxième année

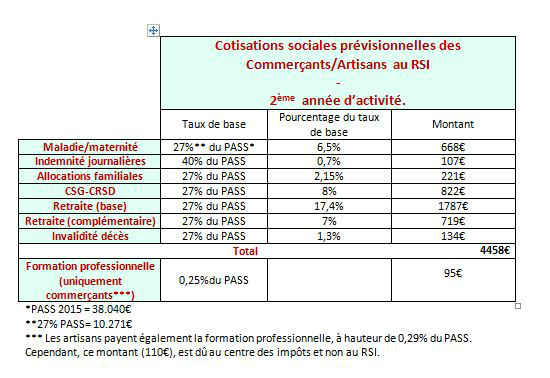

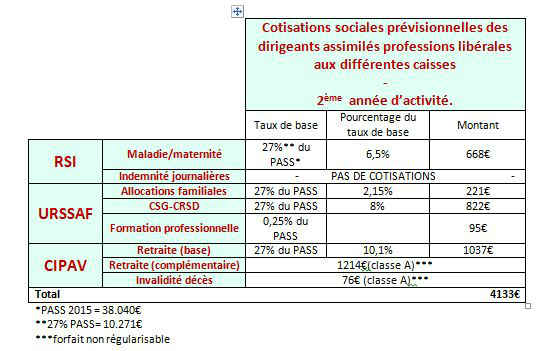

Quand les dirigeant artisans commerçants cotisent uniquement auprès du RSI, les dirigeants professions libérales et assimilés doivent cotiser auprès de trois caisses différentes (le RSI, l’URSSAF et une caisse de retraite, comme la CIPAV).

Cependant, pour les uns comme pour les autres, le montant des cotisations dus pendant la deuxième année d’activité est particulier.

Rappel : le principe des cotisations

Les cotisations se payent au RSI en 4 acomptes aux dates suivantes :

- 5 février

- 5 mai

- 5 aout

- 5 novembre

Elles peuvent également se faire par des prélèvements mensuels de janvier à décembre.

S’agissant d’acomptes, il faut les régulariser par la suite, en se faisant rembourser le trop plein versé, ou au contraire, en payant le solde restant.

Depuis le début de l’année, cette régulation se fait en juin et non plus en fin d’année.

Le principe des cotisations TNS au RSI pour la deuxième année

Comme pour la première année, les acomptes de cotisations RSI sont calculés forfaitairement. Pour plus d’information sur les cotisations RSI de la première année, voir notre article à ce sujet….

Le montant des acomptes est calculé forfaitairement, mais il ne faut pas oublier la régularisation, qui elle, sera basée sur les revenus réels !

Le tableau des cotisations TNS au RSI pour la deuxième année en 2015

Comme pour la première année de cotisation, le calcul est fait en fonction du PASS (plafond annuel de la sécurité sociale). Ce n’est qu’après, une fois le revenu réel déclaré, que la régularisation aura lieu.

Le montant des acomptes varie suivant la nature de votre activité : artisans/commerçant ou profession libérale.

Bon à savoir

Ces cotisations « de base » peuvent vous paraître trop élevées (ou trop basses) compte tenu de vos revenus.

Dans ce cas, une option s’offre à vous : vous pouvez faire une demande de « modulation de provisions ». Les acomptes de charges sociales seront alors calculés sur le niveau de revenu que vous pensez avoir pour l’année. A vous de les déclarer à votre caisse, qui s’adaptera

Attention cependant. Si l’écart entre vos revenus estimés et vos revenus réels est de 30% ou plus, une majoration de 10% vous sera imposée sur les versements manquants.