Le coût de revient sert aussi au dirigeant d’une entreprise en plein développement. Il lui permet de rajuster son modèle économique à la réalité et d’analyser sa stratégie financière. Mais comment se calcul un coût de revient et comment l’utiliser après l’avoir calculé ? Le coût de revient Le coût de revient reprend l’ensemble des dépenses liées à l’exploitation, qui […]

Comment faire un état de rapprochement bancaire ?

L’état de rapprochement bancaire est utilisé pour vérifier que les écritures comptables qui apparaissent sur le compte banque de votre société reprennent bien les lignes du ou des relevés bancaires de manière exacte et exhaustive.

La plupart du temps, l’état de rapprochement bancaire se présente sous la forme d’un tableau récapitulatif des anomalies répertoriées lors du rapprochement bancaire. Ce dernier consiste quant à lui à pointer la comptabilité de la banque, visible sur les relevés de compte bancaire de l’entreprise, et la comparer avec le compte 512 de l’entreprise.

S’il n’est pas obligatoire d’établir un état de rapprochement bancaire, cet outil comptable permet de s’assurer de la situation réelle de la trésorerie. Il contribue par ailleurs au contrôle de la qualité de la saisie comptable.

Pour autant, faire un état de rapprochement bancaire est une opération souvent fastidieuse et chronophage.

De nouveaux outils facilitent cette opération. Ils permettent de gagner du temps et d’améliorer la valeur ajoutée des collaborateurs administratifs souvent plus utiles lorsqu’ils relancent les clients que lorsqu’ils font du pointage comptable.

L’ouverture de votre compte pro en quelques minutes pour 9€/mois

A quoi sert l’état de rapprochement bancaire ?

Rapprocher le compte banque de la comptabilité de l’entreprise avec les relevés bancaires permet aux comptables d’identifier les décalages entre les dates des encaissements et des décaissements saisies en compta les dates effectivement prises en compte par la banque.

Cela permet aussi de faire apparaître des anomalies de saisie comptable qui doivent être régularisées :

- La double comptabilisation d’un chèque,

- Une erreur de saisie (date, montant, …),

- Opérations non comptabilisées,

- …

Faire un rapprochement bancaire régulier est une démarche essentielle qui permet de valider la partie « trésorerie » du suivi comptable.

Une erreur dans les flux de trésorerie peut entraîner des conséquences plus ou moins importantes sur d’autres travaux ou documents établis à partir du suivi comptable de la trésorerie :

- Le paiement des créances

- Les relances clients,

- Le budget prévisionnel,

- …

Lorsque l’entreprise règle une créance par chèque ou par virement, la date de comptabilisation du décaissement doit correspondre à la date d’émission du chèque ou de réalisation du virement, même si le compte sera débité plus tard.

Lorsque l’entreprise reçoit un règlement par chèque, la date de comptabilisation de l’encaissement doit correspondre à la date à laquelle le chèque à été remis à la banque.

Découvrez nos offres pour l’ouverture de votre compte professionnel

Pourquoi y a-t-il des différences entre le relevé bancaire et ma comptabilité ?

Les entreprises doivent obligatoirement utiliser un compte bancaire pour fonctionner. Les comptabilités de l’entreprise et de la banque sont réciproques et de sens opposé. Les frais bancaires par exemple, représentent une charge pour l’entreprise mais un produit pour la banque.

Pour autant, la comptabilité de l’entreprise concorde rarement avec les relevés bancaires de sa banque, notamment parce que les dates d’enregistrement des opération comptables diffèrent. Par exemple, si la banque comptabilise des frais bancaires ou enregistre le virement lors du recouvrement d’une créance client à une date, ceux-ci ne seront visibles par l’entreprise qu’à la lecture de son relevé bancaire avec des jours de décalage. Et même si internet réduit les délais de consultation du relevé, un écart subsiste.

Le rapprochement bancaire permet de vérifier qu’aucune erreur ne s’est glissée dans les écritures comptables liées au compte banque sur une période donnée.

Comment faire un état de rapprochement bancaire ?

Réaliser un état de rapprochement bancaire nécessite de comparer les relevés de compte bancaire de la période concernée, les mouvements de trésorerie passés et en cours et les écritures comptables réalisées sur le compte.

Il peut être réalisé de 3 manières différentes :

- en réalisant un pointage manuel,

- en utilisant le logiciel de comptabilité,

- en utilisant un outil de rapprochement bancaire.

Le rapprochement bancaire par pointage manuel

Il est possible de faire un rapprochement bancaire sur papier, ou à l’aide d’un tableur. Le plus souvent le pointage manuel se fait de manière mensuelle, voici la méthodologie que nous vous conseillons.

Rassembler les éléments nécessaires au pointage des flux financiers

La première étape consistera à rassembler les éléments suivants :

- Le dernier état de rapprochement bancaire,

- Les extraits de compte de la période concernée,

- L’extrait du compte 512 concerné (ou le grand livre),

- Les différents justificatifs des mouvements de trésorerie de la période (talons de chèque, remises de chèques, remises d’espèces, preuves de virements, …).

Faire un rapprochement bancaire manuel

Le rapprochement bancaire consiste à comparer les relevés bancaires et le compte banque de la comptabilité et de noter les écarts.

Chaque fois qu’un écart est pointé, il peut s’expliquer par une erreur et doit alors être corrigé ou par une particularité (décalage d’une opération dans le temps, imputation spécifique, régularisation en cours, …).

Lorsque le décalage s’explique par une spécificité comptable, il doit être reporté dans un état de rapprochement bancaire. Ce document synthétique permettra de suivre l’ensemble des écarts et de s’assurer, au final, que l’ensemble des écarts expliquent bien la différence entre le solde du dernier relevé bancaire de la période et le solde du comte banque de la comptabilité.

Réaliser l’état de rapprochement bancaire

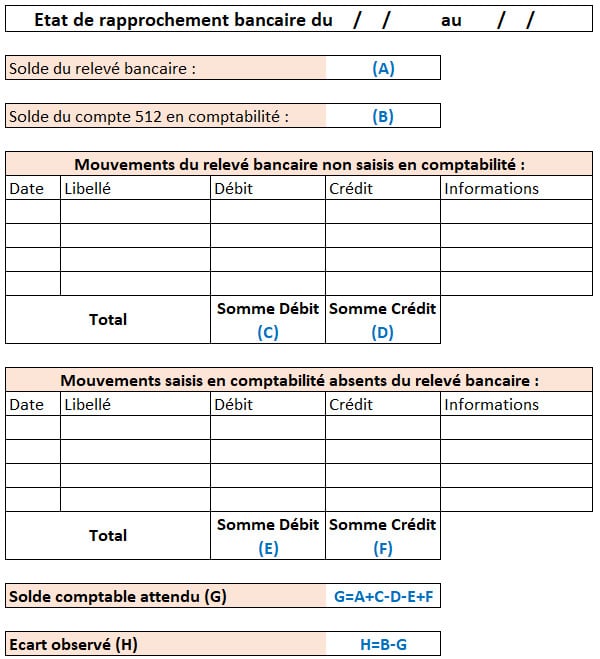

L’état de rapprochement bancaire sera élaboré sous la forme d’un tableau qui pourra, par exemple, prendre la forme suivante :

On y retrouve :

- Les soldes de départ :

- Le solde présent sur le relevé bancaire (A)

- Le solde comptable du compte 512 (B)

- Un premier tableau permettant de lister les imputations (Débits & Crédits) présentes sur le relevé bancaire mais qui ne sont pas présentes dans le compte 512 (C & D)

- Un second tableau permettant de lister les imputation (Débits & Crédits) présentes sur le compte 512 de la comptabilité mais absentse du relevé bancaire (E & F)

- Le calcul du solde comptable attendu : G=A+C-D-E+F

- La mesure de l’écart entre le solde du compte 512 de la comptabilité et le solde comptable attendu : H=B-G

Le rapprochement bancaire est validé lorsque :

- L’écart entre le solde du compte bancaire de la comptabilité et le solde comptable attendu est nul (H=0).

- Les mouvements à l’origine de l’écart sont soit corrigés soit justifiés.

L’état de rapprochement bancaire sera communiqué à l’expert-comptable qui s’en qui servira pour mettre à jour sa saisie comptable. Pour autant, si ce document lui facilite la comptabilisation des flux, il n’est pas exportable vers son logiciel de gestion et ne lui fait pas gagner beaucoup de temps de saisie comptable.

Pour éviter un travail chronophage et fastidieux, nous vous conseillons de faire vos états de rapprochement bancaire régulièrement, ou d’utiliser un outil de rapprochement bancaire.

Réaliser un rapprochement bancaire manuel est une tache chronophage qui ne présente pas de valeur ajoutée. De nos jours, il est possible d’avoir accès à d’excellents outils, sécurisés, ne nécessitant pas d’investissement spécifique et qui apportent une solution adaptée aux besoins de la plupart des TPE et des PME. La plupart du temps, la personne qui s’en charge peut tout à fait réaliser d’autres missions à plus forte valeur ajoutée comme les relance client par exemple

Le rapprochement bancaire avec votre logiciel de comptabilité

Les entreprises équipées d’un logiciel de gestion ou un logiciel de comptabilité peuvent généralement l’utiliser pour faire leur rapprochement bancaire. Cette solution n’est envisageable que si le logiciel des compta est utilisé et à jour. Le pointage des opérations est alors automatisé sur la base des documents comptables ou réalisé par l’équipe comptable.

La plupart des logiciels de comptabilité proposent une assistance au rapprochement bancaire, ou une fonctionnalité permettant d’automatiser cette tâche. L’équipe comptable peut alors s’organiser pour faire un rapprochement régulier lui permettant d’avoir un suivi précis de sa trésorerie.

Le rapprochement bancaire avec un outil dédié

Certains outils de comptabilité en ligne permettent d’automatiser le lettrage et le rapprochement bancaire. Certains ERP en ligne proposent une option lettrage qui facilitent le travail des équipes administratives.

Ainsi, un créateur, un dirigeant de TPE ou le comptable d’une PME peuvent tout à fait coupler leur ERP avec un module de rapprochement bancaire et faciliter le travail du comptable. Cette démarche peut être l’occasion de revoir les tarifs comptables.

L’utilisation d’un outil de rapprochement bancaire en mode Saas nous semble être une solution à étudier.

Un outil de rapprochement bancaire en ligne peut concerner de nombreux dirigeants qui souhaitent utiliser leur temps et/ou celui de leur équipe à autre chose que du pointage administratif.